автор Куликова В.

Согласно ст. 236 ТК РФ при нарушении работодателем установленного срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации).

Обязанность выплаты денежной компенсации за задержку выплаты зарплаты возникает независимо от вины работодателя. Так, компенсация должна быть выплачена, даже если работодатель вовремя дал поручение банку на перечисление заработной платы, но зарплата зачислена с задержкой по вине банка, осуществляющего перечисление на банковские карточки работников.

Законом определен минимальный размер денежной компенсации. Он равен 1/150 ключевой ставки Банка России, действующей в периоды задержки выплат. Размер компенсации может быть изменен только в сторону увеличения. Повышенный размер компенсации может быть установлен трудовым договором, локальным нормативным актом или коллективным договором.

Компенсация начисляется за каждый календарный день задержки выплаты. Компенсацию выплачивают по начисленным, но не выплаченным в срок суммам, а также по не начисленным своевременно суммам, если суд признал право работника на их получение и решение суда вступило в силу. Компенсация начисляется со дня, следующего за днем, когда суммы должны были быть выплачены работнику при их своевременном начислении, по день фактической выплаты включительно (ст. 236 ТК РФ).

Как правило, размер компенсации за задержку выплаты заработной платы устанавливается в коллективном или трудовом договоре. Если размер компенсации не установлен трудовым или коллективным договором, то ее считают согласно ст. 236 ТК РФ. Установленный организацией размер компенсации за задержку выплаты зарплаты не может быть меньше 1/150 действующей в это время ключевой ставки ЦБ РФ, т.к. тогда это условие коллективного (трудового) договора будет недействительно (ст. 8 ТК РФ).

Компенсация за задержку выплаты зарплаты облагается страховыми взносами и НДФЛ в общем порядке (определение Верховного Суда РФ от 20.05.2024 № 305-ЭС19-19610(25)).

Перечень доходов, не облагаемых НДФЛ, содержится в ст. 217 НК РФ. Выплата компенсации за просрочку зарплаты относится к мерам материальной ответственности работодателя за нарушение договорных обязательств перед работниками. Такая компенсация не является возмещением затрат работников, связанных с исполнением ими трудовых обязанностей, и не подпадает под п. 1 ст. 217 НК РФ.

В базу для страховых взносов не включаются выплаты, перечисленные в ст. 422 НК РФ. Данная компенсационная выплата не поименована в ст. 422 НК РФ, следовательно, на основании п. 1 ст. 420 НК РФ подлежит обложению страховыми взносами в общеустановленном порядке. Проценты за задержку зарплаты не упомянуты в этой статье.

Компенсация сотруднику-нерезиденту, работающему удаленно за пределами РФ, за нарушение установленного срока выплаты зарплаты облагается НДФЛ так же, как у резидентов, то есть по ставке 13 (15) %. Отметим, что вознаграждение и иные выплаты за выполнение дистанционным работником трудовой функции относятся к доходам от источников в РФ и облагаются по ставке 13 (15 %) в зависимости от суммы дохода. Исключение – доход, который получен от обособленного подразделения, зарегистрированного за пределами РФ (пп. 6.2 п. 1 ст. 208 НК РФ). Однако в НК РФ не сказано, что понимается под иными выплатами. По мнению ФНС России, к иным доходам относятся выплаты в рамках трудовых отношений и связанные с выполнением работником трудовой функции дистанционно (в частности, оплата отпуска, денежная компенсация работникам при нарушении работодателем установленного срока выплаты зарплаты и др.)

Начисление компенсации за задержку выплаты зарплаты в программах 1С:ЗГУ8/1С:ЗУП8.

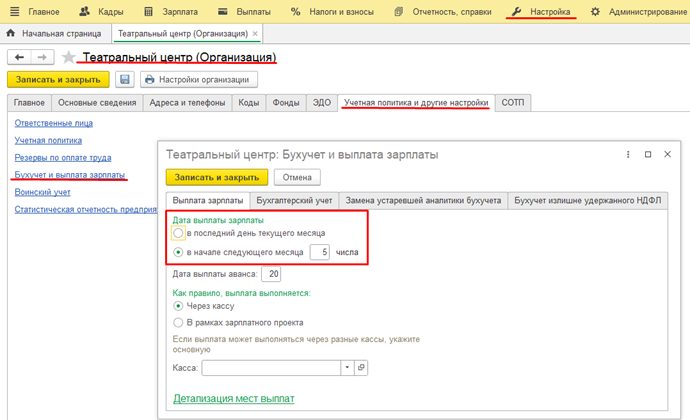

Для корректного расчета сумм компенсации необходимо, чтобы в настройках организации (Организации –Учетная политика и другие настройки –Бухучет и выплата зарплаты) была указана корректная дата выплаты зарплаты. Именно на основании этой даты будет определяться, на сколько дней просрочена выплата.

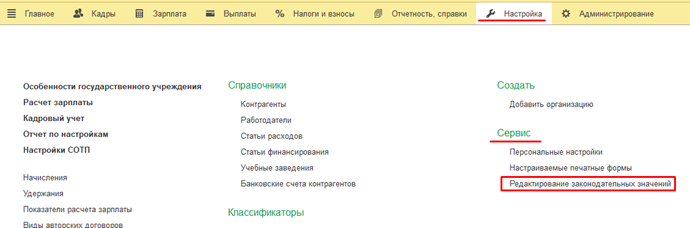

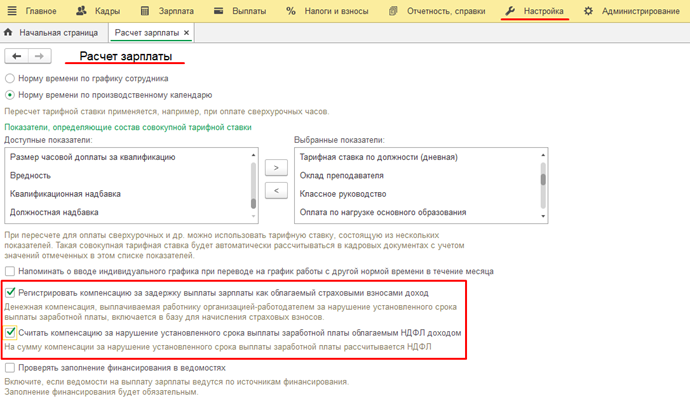

Также необходимо, чтобы в программе была загружена актуальная ставка рефинансирования ЦБ, поскольку компенсация должна быть рассчитана в размере не ниже 1/150 действующей ключевой ставки ЦБ РФ от сумм, которые не были выплачены в срок. Проверить текущую ставку в программе можно через сервис Редактирование законодательных значений (Настройка — Сервис).

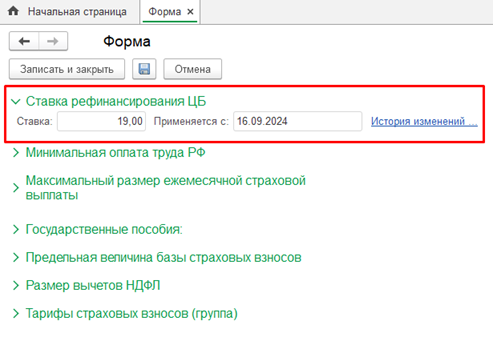

Для корректного расчета налогов с компенсации в программах 1С:ЗГУ8/1С:ЗУП8 необходимо выполнить следующие настройки расчета зарплаты (раздел Настройка - Расчет зарплаты):

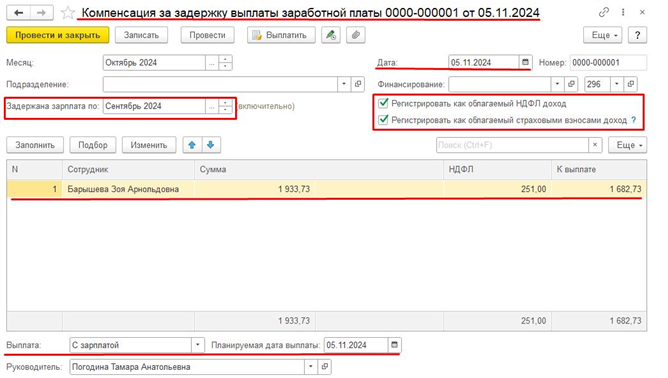

- Установить флажок Считать компенсацию за нарушение установленного срока выплаты заработной платы облагаемым НДФЛ доходом. После установки данного флажка в документе Компенсация за задержку заработной платы по умолчанию будет установлен флажок Регистрировать как облагаемый НДФЛ доход. Суммы компенсации, зарегистрированные документами с установленным флажком, будут учтены при исчислении налога в колонке НДФЛ.

- Установить флажок Регистрировать компенсацию за задержку выплаты зарплаты как облагаемый страховыми взносами доход. В документе по умолчанию будет установлен флажок Регистрировать как облагаемый страховыми взносами доход. Суммы компенсации, зарегистрированные документами с установленным флажком, будут учтены при последующем расчете страховых взносов в документе Начисление зарплаты и взносов (раздел Зарплата - Начисление зарплаты и взносов).

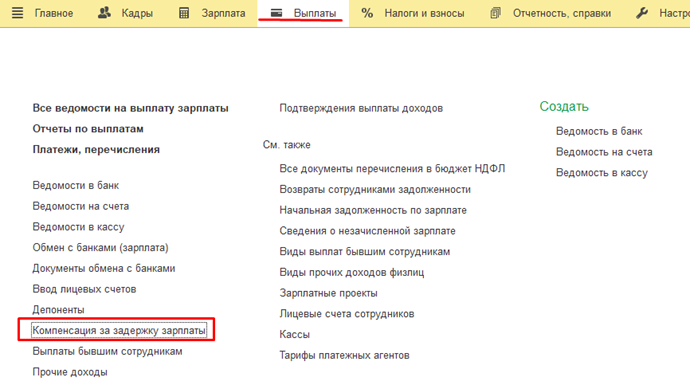

Сумма компенсации за задержку зарплаты в программе рассчитывается с помощью документа Компенсация за задержку выплаты заработной платы (Выплаты – Компенсация за задержку зарплаты).

Важно помнить! Документ регистрируется до заполнения ведомости на выплату задержанных сумм!

В созданном документе Компенсация за задержку зарплаты необходимо указать дату документа, которая должна быть равна дате, когда выплачивается эта задержанная зарплата (именно на основании этой даты будет рассчитано количество дней задержки), ввести месяц, в котором выплачивается компенсация, а также месяц, за который задерживается заработная плата.

По кнопке Заполнить в документ автоматически загрузятся сотрудники, по которым есть невыплаченные остатки за указанный месяц начисления. НДФЛ будет рассчитан автоматически.

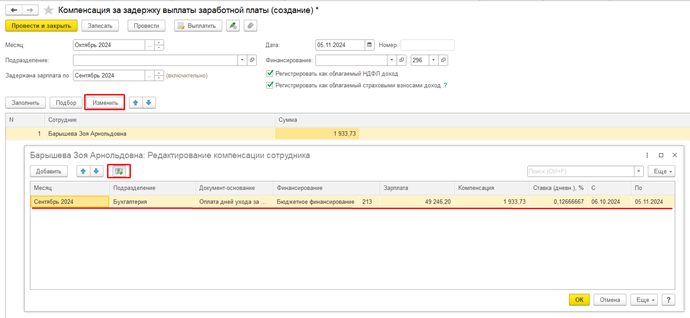

По кнопке Изменить в отрывшейся форме можно проанализировать и при необходимости отредактировать компенсацию сотрудника. При корректировке суммы задержанной зарплаты, ставки, даты - сумма компенсации пересчитывается автоматически. Для просмотра подробностей расчета компенсации за задержку зарплаты нажмите на кнопку Показать подробности.

Обратите внимание! В программе поддерживается автоматический расчет компенсации за задержку выплаты только для заработной платы. Если задержана выплата аванса или, например, отпускных, то сумму компенсации необходимо рассчитать и ввести в документ вручную!

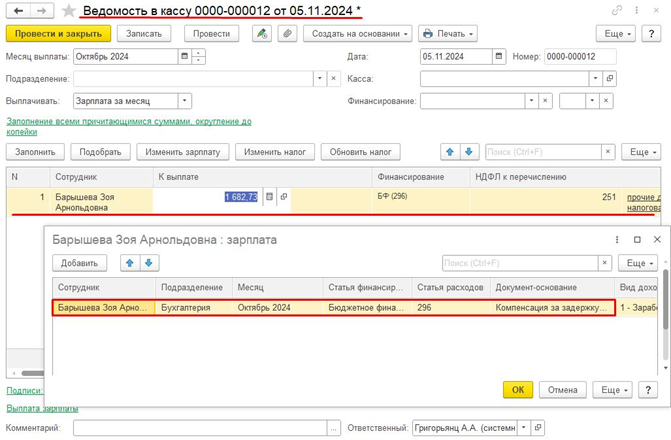

Начисленная компенсация за задержку зарплаты будет учтена при заполнении ведомости на выплату зарплаты сотрудника, т.е. сумма к выплате будет определена уже с учетом начисленной компенсации. НДФЛ к перечислению заполнится автоматически.

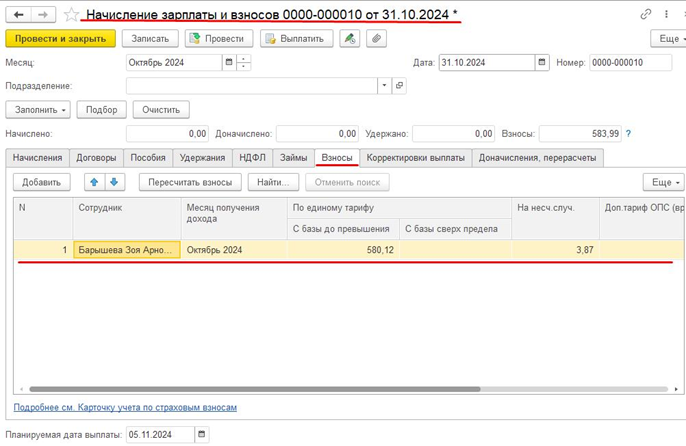

Начисление страховых взносов на компенсацию за задержку выплаты заработной платы производится в документе Начисление зарплаты и взносов.

статьи на почту?